Si vous louez un bien vide, vous allez surement devoir remplir un formulaire de déclaration des revenus fonciers (2044).

Au moment de remplir leur déclaration, beaucoup de contribuables ne savent pas quelles sont les travaux et charges qu’ils pourront déduire de leurs revenus fonciers taxables.

Dans le cas d’un location nue (non meublée), deux systèmes s’offrent à vous en tant que particulier : le régime réel d’imposition et le micro-foncier.

- dans le régime micro-foncier ou micro-bic, un % forfaitaire est déduit automatiquement et sans justificatifs. Vous n’avez donc rien à déduire, la déduction étant forfaitaire.

- dans le régime du réel, il y a déduction des charges et travaux réellement réglées par le propriétaire, il s’agit de les lister et de les calculer précisément pour chaque catégorie de charges.

Dans cet article, nous allons voir ensemble ce qui concerne les travaux déductibles des impôts en régime réel, dans le cas d’une location nue (vide, c’est-à-dire non meublée).

Pour ce qui concerne les autres charges déductibles, je vous invite à lire l’article suivant qui est complémentaire au présent article : Immobilier : Quelles sont les charges déductibles des revenus fonciers.

Avant votre déclaration, prenez le temps de bien collecter les factures et lister tous les travaux que vous avez effectué durant l’année fiscale.

Les exemples de travaux déductibles des impôts donnés par la suite dans cet article ne sont pas exhaustifs. Il vous appartiendra d’étudier au cas par cas les catégories de travaux qui seront déductibles ou non de vos impôts.

La date à prendre en compte pour l’année fiscale sur laquelle peut s’appliquer la déduction est l’année où les travaux ont été effectivement payés.

Les travaux déductibles des impôts : les dépenses de travaux de réparation, d’entretien et d’amélioration (cases 224 de la déclaration des revenus fonciers 2044)

Les particuliers qui relèvent du régime réel d’imposition des revenus fonciers peuvent déduire, sous certaines conditions, les dépenses de travaux qu’ils réalisent sur les biens qui procurent des revenus imposables dans la catégorie des revenus fonciers.

Il s’agit en premier lieux de déterminer la nature des travaux réalisés ! Le code général des impôts distingue trois catégories de travaux :

- les dépenses de réparation et d’entretien (déductible)

- les dépenses d’amélioration (déductible)

- les dépenses de (re)construction et d’agrandissement (non déductible)

Il s’agit en outre de respecter les conditions de déduction et de justification.

Le fisc peut vous demander le détail des travaux (montant des travaux, nature, date…), donc n’oubliez pas de conserver toutes les factures !

Les dépenses d’entretien et de réparation

Globalement, ces charges vont correspondre à tous les travaux permettant de maintenir ou de remettre le bien immobilier en bon état, et d’en permettre un usage normal, conforme à sa destination, sans modification de l’agencement ou de l’équipement initial.

Les dépenses d’entretien s’apparentent généralement aux dépenses de maintien en l’état du bien et les dépenses de réparation, à celles dépassant les opérations courantes d’entretien et qui consistent en la réparation, la remise en état, la réfection ou le remplacement d’équipements essentiels.

Attention : il ne faut pas que ces dépenses d’entretien ou de réparation constituent l’accessoire de travaux de reconstruction ou d’agrandissement, auquel cas elles ne seront pas déductibles.

Voici quelques exemples de dépenses liées à des travaux d’entretien :

- les dépenses engagées dans les magasins de bricolage (peinture, robinetterie, serrure…),

- la réfection des plafonds, planchers, escaliers,

- les dépenses de recherche et d’analyse en lien avec l’amiante,

- les dépenses de recherches et d’analyse rendues obligatoires par la réglementation telles que les diagnostics relatifs aux risques d’exposition au plomb, à la sécurité des installations intérieures de gaz et d’électricité, à la performance énergétique,

- le traitement des bois contre les insectes xylophages tels que les termites ou les capricornes,

- la part de la dépense payée au titre d’un contrat d’entretien d’un ascenseur restant à la charge du propriétaire.

Et voici quelques exemples de travaux déductibles des impôts dans le cas de réparation :

- un robinet défectueux à changer,

- un ballon d’eau chaude usagé à remplacer,

- la remise en état du gros-œuvre (toiture, façades, etc.), des canalisations ou de l’installation électrique,

- le remise en état de l’installation de chauffage central (remplacement de canalisations et d’éléments de radiateurs),

- les frais de remise en état d’une cuisine aménagée existante (hors dépenses de remplacement des appareils électroménagers considérées comme des dépenses d’investissement dont l’objet diffère de celui de l’entretien ou la réparation de l’immeuble nu),

- la remise en état des murs, les travaux de réparation des plafonds, des planchers et d’un escalier et les travaux de réfection des enduits extérieurs,

- les travaux de remise en état de la toiture, le ravalement et le crépissage des murs et réfection des peintures extérieures,

- la remise en état d’une partie de la construction à la suite de détériorations dues à des malfaçons constatées dans la construction,

- les frais de remise en état et travaux confortatifs des immeubles à la suite d’une catastrophe naturelle pour la part réellement supportée.

Les dépenses d’amélioration

Ces dépenses vont correspondre à tout ce qui peut apporter un équipement ou un élément de confort nouveau, ou mieux adapté aux conditions de vie modernes dans le bien.

D’après la réglementation, les dépenses d’amélioration effectuées dans les immeubles donnés en location constituent des dépenses d’investissement susceptibles de provoquer directement une augmentation de la valeur de l’immeuble. Elles ne sont donc pas, en principe, admises en déduction dans le cadre de la détermination du revenu net foncier.

Néanmoins, certaines dépenses associées à des travaux d’amélioration sont déductibles.

Voici quelques exemples de travaux déductibles des impôts dans le cas d’une amélioration :

- installation d’un double vitrage,

- l’agrandissement des fenêtres,

- la réfection de l’installation électrique,

- l’aménagement de nouvelles installations sanitaires sans accroissement du volume et de la surface habitable,

- la pose de sanitaires – l’installation de salles d’eau – la réfection de la peinture et de la plomberie – de manière à aménager des appartements dans les volumes existants – travaux ne concernant pas le gros-œuvre et n’entraînant pas d’augmentation de la surface habitable, avec pour effet de remettre en état une partie de l’immeuble et d’en assurer une meilleure utilisation, sans modifier l’usage à titre d’habitation auquel les locaux étaient auparavant affectés.

Il est important de noter que toutes les dépenses correspondant à des travaux de construction, reconstruction ou agrandissement ne sont jamais déductibles en tant que telles.

Notez toutefois que si les travaux de modification du bien sont effectués de façon simultanée à des travaux de natures différentes (travaux de réparation notamment) que l’examen dans le détail ne permet pas de dissocier, le caractère déductible des dépenses engagées s’apprécie globalement, l’ensemble est donc être déductible.

Mais attention, le principe de non dissociation reste difficile à maitriser et restera à prouver au fisc. Si vous ne pouvez pas prouver le principe de non dissociation, vos travaux risquent de ne pas être déductibles dans leur totalité.

Ainsi, il est conseillé, lors de travaux d’agrandissement et d’amélioration ou de réparation conjoints, de demander au moment des travaux, des factures dissociant les travaux relevant de la construction de ceux de l’amélioration et de la réparation.

Le cas particulier des dépenses d’amélioration destinées à faciliter l’accueil des personnes handicapées

Les travaux destinés à faciliter l’accueil des personnes handicapées peuvent être admis en déduction s’ils sont dissociables de travaux de construction, reconstruction ou agrandissement.

La notion d’accueil des personnes handicapées est à prendre au sens large : elle s’applique aussi bien à la présence continue de personnes handicapées qu’à l’accueil temporaire de ces personnes (visiteurs, usagers…)

Quelques exemples de travaux déductibles des impôts dans ce cas là :

- la construction d’une rampe pour doubler ou remplacer un emmarchement,

- l’élargissement du cheminement du portail d’entrée,

- l’amélioration du revêtement du sol ou du sol lui-même en vue d’obtenir un sol ferme et non glissant,

- l’élargissement ou l’aménagement de places de parking destinée à faciliter l’accueil des personnes handicapées,

- la modification de l’aménagement intérieur et de l’équipement des pièces d’eau – cuisine – buanderie – évier- lavabo – baignoire – douche – W-C – placards notamment,

- les travaux d’adaptation – de modification pour tenir compte des différentes déficiences sensorielles, par exemples : activation par système de commande spécifique, signalisation, alarme… qu’ils soient tactiles, lumineux, sonores.

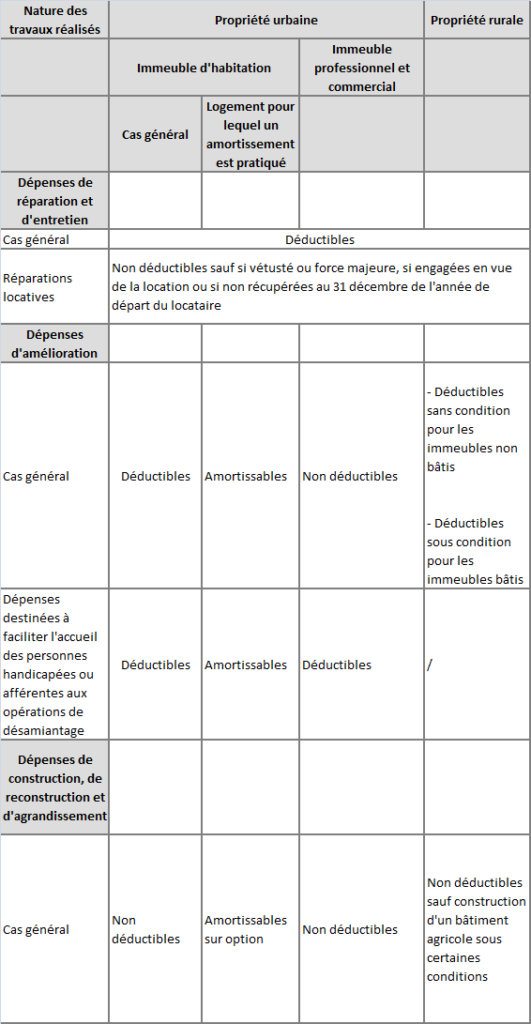

Le tableau suivant précise, selon la nature de l’immeuble et les principales catégories de travaux, leur caractère déductible ou non

http://bofip.impots.gouv.fr/bofip/4050-PGP.html#4050-PGP_Depenses_dissociables_39

Les travaux de copropriété déductibles des impôts (case 229 de la déclaration des revenus fonciers 2044)

Si vous louer un bien faisant partir d’une copropriété, le syndic fourni en général un relevé de charges déductibles, incluant les postes de travaux éventuellement réalisés au sein des parties communes.

Si ce n’est pas le cas, il vous faudra utiliser le décompte de clôture de fin d’année, également fourni par le Syndic de copropriété, et passer en revue tous les postes de dépenses.

Dans tous les cas, le Syndic fournira un relevé des charges récupérables sur le locataire. Les charges et travaux déductibles correspondent généralement à la partie non récupérable.

Ainsi, vous pouvez déduire de vos revenus fonciers le montant total des provisions pour charges versées au syndic au cours de l’année, montant duquel seront retranchées les charges et travaux non déductibles qui avaient été déduites dans les provisions l’année précédente (case 230).

Par exemple, si vous régler 500 euros de charges et travaux de copropriété l’année n, vous indiquez ce montant dans la case 229 lors de la déclaration faite en début d’année n+1. Quelques mois plus tard, le relevé fourni par le Syndic indique que sur les 500 euros, seulement 400 euros ont servi à financer des travaux déductibles, vous devrez donc indiquer 100 euros (500 – 400) dans la case 230 au moment de la déclaration de l’année n+1 faite en début d’année n+2.

Si cela vous semble trop compliqué, remplacez dans l’exemple précédent n par 2018, n+1 par 2019 et n+2 par 2020.

Le mécanisme du déficit foncier

Si vous avez fait des travaux d’entretien, de réparation ou d’amélioration, ces travaux, en déduction de vos revenus fonciers peuvent créer un déficit foncier, c’est à dire un résultat net négatif. Par exemple, si vous percevez 10 000 euros de loyer dans l’année et que vous avez fait pour 15000 euros de travaux déductibles des impôts et que l’ensemble des charges déductibles (intérêt d’emprunt, charges de copropriété, primes d’assurances…) représente 2000 euros, votre déficit s’élève à 10 000 – 15 000 – 2000 = – 7000 euros.

Tout déficit foncier entre 0 € et – 10 700 € sera déduit pour l’année en cours. Les premiers – 10 700 € se transforment en déduction immédiate : puisqu’il ne peuvent pas être déduits des revenus fonciers (le résultat étant négatif), le déficit foncier va être déduit des autres revenus du contribuable, notamment les revenus salariés.

Lorsque le déficit est important et qu’il amène un résultat foncier inférieur à -10 700 €, on parle alors de déficit provisionné ou reportable. De la même manière que précédemment, les premiers -10 700 € vont s’imputer des revenus salariés immédiatement. En revanche, le surplus ne sera pas utilisé et sera provisionné pour les années suivantes. Il sera reportable pendant 10 ans.

Conclusion

Avant de vous lancer dans votre déclaration d’impôt, collecter les factures de travaux qui concernent la réparation, l’entretien ou l’amélioration.

Vous pouvez calculer le montant total correspondant.

Si vous avez beaucoup de factures, vous pouvez utiliser un tableaux Excel dans lequel vous sommerez les montants des travaux déductibles. Une fois ce travail réalisé, vous n’aurez plus qu’à reporter le montant total dans la case 224 de la déclaration des revenus fonciers 2044. Si vous avez un doute concernant la déductibilité de vos travaux, vous pouvez consulter le bofip.

De manière générale, si vous avez plusieurs biens, il est souvent conseillé de faire appel à un expert-comptable. Remplir la déclaration des impôts peut faire partie de ses missions, ce qui vous déchargera de ce travail chronophage et laborieux, d’autant plus que les frais de gestion comptable sont également déductibles.

J’espère que cet article vous a été utile.

Pour ce qui concerne les autres charges déductibles, je vous invite à lire l’article suivant qui est complémentaire au présent article : Immobilier : Quelles sont les charges déductibles des revenus fonciers.